Theo Erik Norland, Giám đốc điều hành và là nhà Kinh tế trưởng của CME Group, bởi thị trường vàng thường làm rất tốt việc dự đoán những thay đổi trong tương lai về lạm phát và lãi suất, nhà đầu tư đặt niềm tin vào sự tăng mạnh của kim loại quý khi Fed cắt giảm lãi suất vào năm 2024 có thể sẽ cảm thấy thất vọng.

Norland bình luận:

Vàng thường được ca ngợi là một khoản phòng thủ chống lạm phát, nhưng liệu có đúng như vậy không? Sự tăng giá của vàng từ năm 2001 đến 2011 trùng với giai đoạn lạm phát cốt lõi ổn định khoảng 2%. Ngược lại, từ năm 2021 đến 2023, khi nền kinh tế Hoa Kỳ trải qua sự tăng mạnh nhất về lạm phát kể từ thập kỷ 1970 và đầu thập kỷ 1980, giá vàng gần như không thay đổi. Vậy nếu không phải là lạm phát, điều gì thực sự thúc đẩy giá vàng? Và nhà đầu tư nên kỳ vọng gì vào năm 2024 và 2025?

Các Ngân hàng trung ương mới là động lực của vàng?

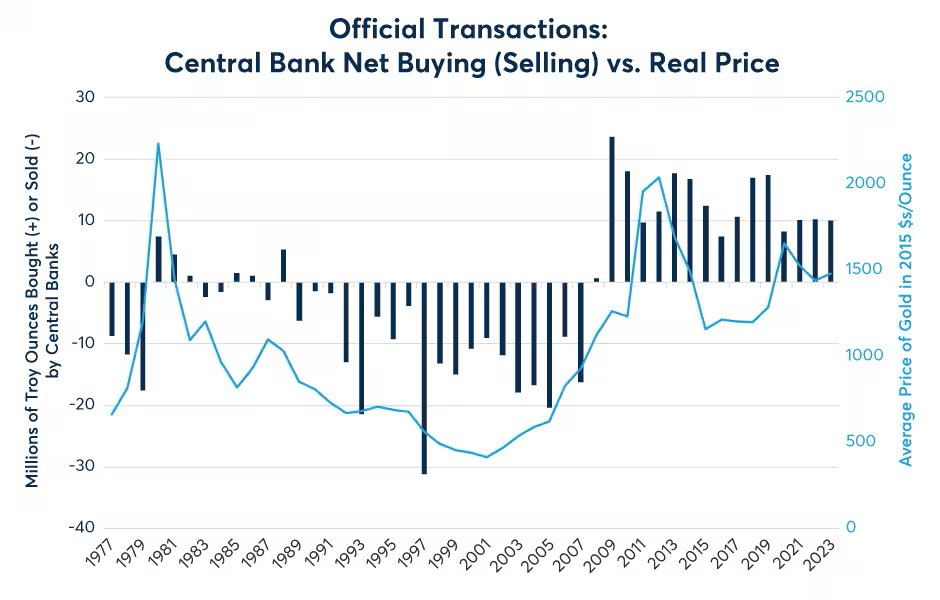

Norland nói rằng một trong những yếu tố tiếp tục ảnh hưởng đến giá vàng vào năm 2024 là động thái mua vào của các ngân hàng trung ương, “có vẻ làm biến động giá vàng trong dài hạn”. Theo ông:

Rõ ràng, các ngân hàng trung ương trên thế giới xem vàng như một loại tiền tệ – hoặc ít nhất là tài sản dự trữ – và kể từ cuộc khủng hoảng tài chính toàn cầu (GFC), họ đã mua nhiều hơn và nhiều hơn. Nhiều năm ròng các Ngân hàng trung ương áp dụng lãi suất gần bằng không hoặc thậm chí là lãi suất âm, kết hợp với việc nới lỏng định lượng (QE) và các biện pháp trừng phạt khác đã khiến nhiều ngân hàng trung ương ưa chuộng vàng hơn tiền tệ do ngân hàng trung ương phát hành. Dường như sự tăng giá gần đây của lãi suất hoặc việc đảo ngược QE không giảm bớt những lo ngại đó.

Norland nói rằng việc mua vàng của các ngân hàng trung ương từ năm 2008 đã đảo ngược giai đoạn dài từ năm 1982 đến 2007 khi họ là những người bán ròng ổn định.

- Điều này ngụ ý rằng trước GFC, chính sách của các ngân hàng trung ương đã tin tưởng vào tiền tệ giấy như đô la Mỹ, euro, yen, bảng Anh và franc Thụy Sĩ hơn là vàng. Mối quan hệ này đã đảo ngược kể từ GFC. Theo mọi báo cáo, xu hướng này tiếp tục vào năm 2023 mặc dù việc tăng lãi suất của ngân hàng trung ương đã làm tăng lợi nhuận từ tiền tệ giấy lên mức cao nhất từ năm 2007.

Mối quan hệ giữa vàng và tiền?

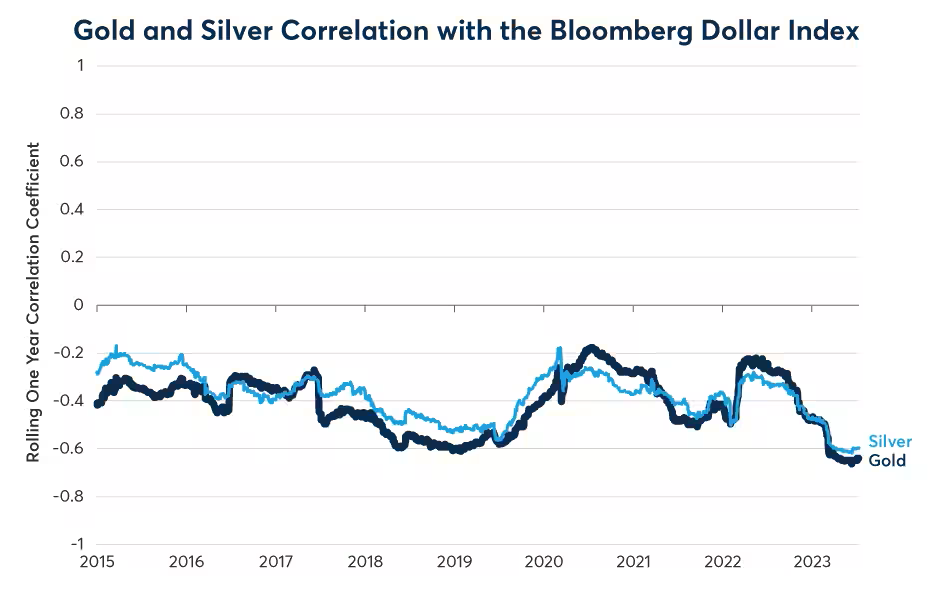

Norland nói rằng các nhà giao dịch cũng xem xét vàng như một loại tiền tệ.

Mối tương quan mạnh mẽ và không đổi giữa vàng và Chỉ số Đô la Bloomberg (BBDXY) cho thấy rằng các nhà giao dịch cũng coi vàng như một phương án thay thế cho đô la Mỹ, không khác gì các loại tiền tệ trong Chỉ số Đô la Bloomberg như euro và yen.

Bởi vì kim loại quý không đem lại bất kì khoản lãi nào, “giá vàng thường không thích hợp với triển vọng lãi suất cao”, ông nói. “Điều này, cùng với sự mạnh mẽ của đô la Mỹ trong năm 2021 và 2022, có lẽ là nguyên nhân khiến giá vàng không tăng” khi Fed nâng lãi suất từ mức gần bằng 0 lên 5,375%.

Vàng dự đoán sự thay đổi sắp tới của lạm phát

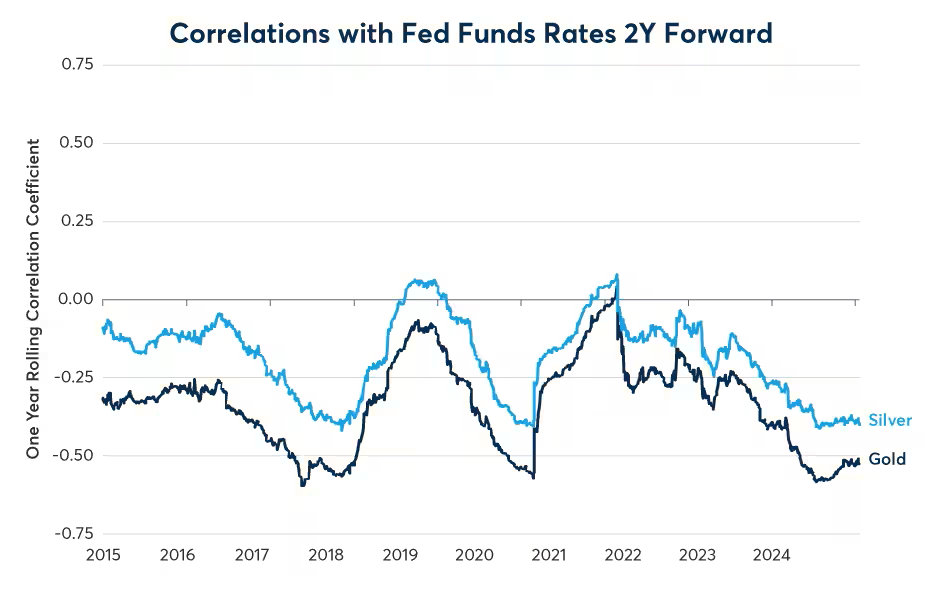

Từ năm 2015, giá vàng hầu như luôn có mối tương quan mạnh mẽ âm với sự thay đổi hàng ngày trong hợp đồng tương lai Fed Funds 2 năm sau.

Norland nói rằng ngay cả khi vàng không thấy sự tăng giá do lạm phát từ năm 2021-2023, nó vẫn là một phương án phòng thủ chống lạm phát tốt, chỉ là nó dự đoán sự lạm phát sắp tới thay vì phản ứng lại nó.

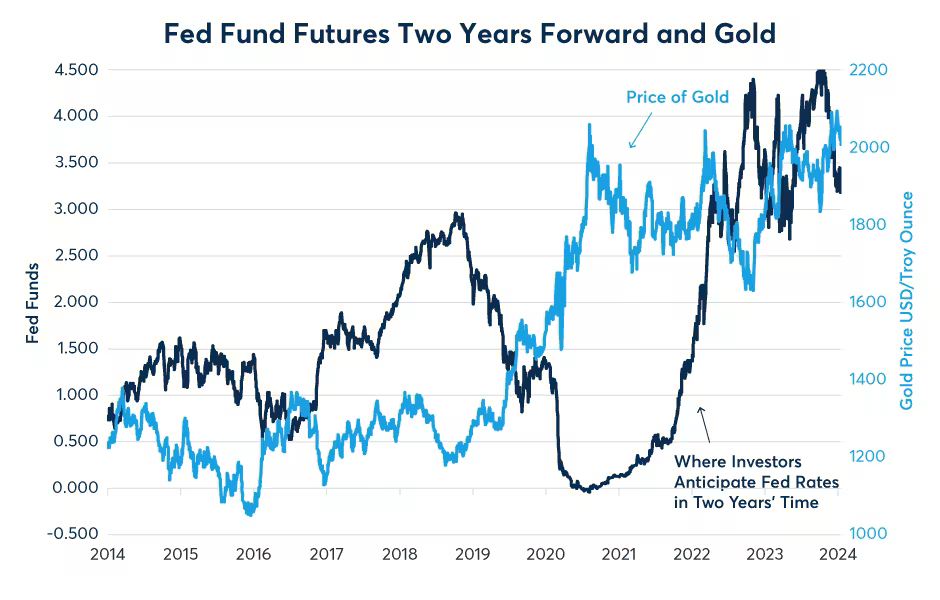

Từ tháng 10/2018 đến tháng 6/2020, hợp đồng tương lai Fed Funds đã từ việc định giá lãi suất Fed Funds 2 năm sau từ 3% xuống gần bằng 0. Trong thời gian này, giá vàng tăng từ $1200 lên $2080, tăng 73%. Tuy nhiên, khi lạm phát xuất hiện vào năm 2021 và tăng cường vào năm 2022, đó không phải là tin tốt đối với vàng vì nó khiến các nhà đầu tư trong lãi suất ngắn hạn phải đánh giá lại kỳ vọng của họ về lãi suất Fed dài hạn từ 0% lên 4,5%. Vì vậy, trong khi lạm phát có thể đã đẩy giá vàng lên cao hơn, triển vọng (và sau đó là hiện thực) về lãi suất cao hơn đã đẩy giá vàng trở lại thấp hơn.

Norland nói rằng việc vàng tăng giá lên mức cao kỷ lục vào tháng 12 là một ví dụ khác về kim loại quý dự đoán thay vì phản ứng, lần này là với triển vọng giảm lãi suất qua năm 2024 và 2025.

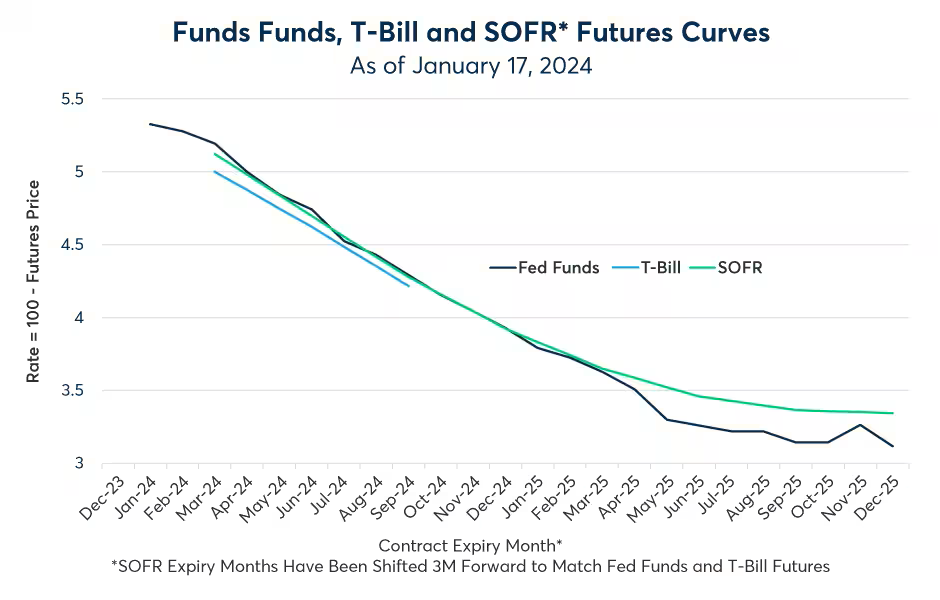

Fed đã đề xuất trong biểu đồ chấm của mình, một dạng dự đoán nội bộ giữa các thành viên của Ủy ban thị trường mở liên bang (FOMC), rằng họ đang cố gắng cắt giảm lãi suất 75 điểm cơ bản (bps) vào năm 2024. Tuy nhiên, thị trường trái phiếu cố định đang định giá cho một điều gì đó mạnh mẽ hơn, tức là Fed sẽ cắt giảm lãi suất khoảng 200 bps, với việc cắt lãi suất đầu tiên có thể xảy ra ngay trong cuộc họp của Fed vào tháng 3.

Norland cảnh báo rằng bởi vì giá vàng đã làm một công việc tốt trong việc dự đoán và định giá các thay đổi tương lai về lạm phát và lãi suất, điều này tạo ra một rủi ro cho các nhà đầu tư vàng trong tương lai, khi các lợi nhuận phản ứng có thể không xảy ra.

“Đối với cắt giảm lãi suất để có lợi cho vàng, chúng có thể phải vượt qua mức 200 bps mà hợp đồng tương lai Fed Funds đã định giá trước,” ông nói, “nghĩa là Fed có thể phải cắt giảm lãi suất xuống dưới 3% vào giữa năm 2025 để duy trì cuộc tăng giá vàng.”

Norland nói rằng với phần lớn cắt giảm lãi suất đã phản ánh vào giá vàng hiện nay, yếu tố thực sự đưa giá vàng qua năm 2025 có thể là hiệu suất của nền kinh tế Hoa Kỳ.

Một kịch bản ‘hạ cánh mềm mại’ với số lượng cắt giảm lãi suất tối thiểu theo đề nghị của biểu đồ chấm của Fed có thể làm giảm giá vàng. Ngược lại, kịch bản suy thoái kinh tế kèm theo nhiều cắt giảm lãi suất hơn so với những gì được kỳ vọng hiện tại có thể đưa giá vàng lên mức kỷ lục mới.

Kết luận

Theo CME Group, giá vàng không chỉ đơn thuần là một phòng thủ chống lạm phát, và sự tăng giá của nó thường dự đoán sự thay đổi trong lạm phát và lãi suất thay vì phản ứng lại chúng. Hoạt động gom mua vàng bởi các ngân hàng trung ương và sự xem xét của các nhà giao dịch là hai yếu tố quan trọng đang ảnh hưởng đến giá vàng. Trong thời gian gần đây, giá vàng đã phản ánh sự kỳ vọng về việc cắt giảm lãi suất trong năm 2024 và 2025, thay vì phản ứng trực tiếp.

Giavang.net