(GVNET) Tóm tắt

- Ngân hàng Trung ương Mỹ dự kiến sẽ giữ mức chi phí vay ở mức cao nhất trong 23 năm qua là 5,25-5,5%.

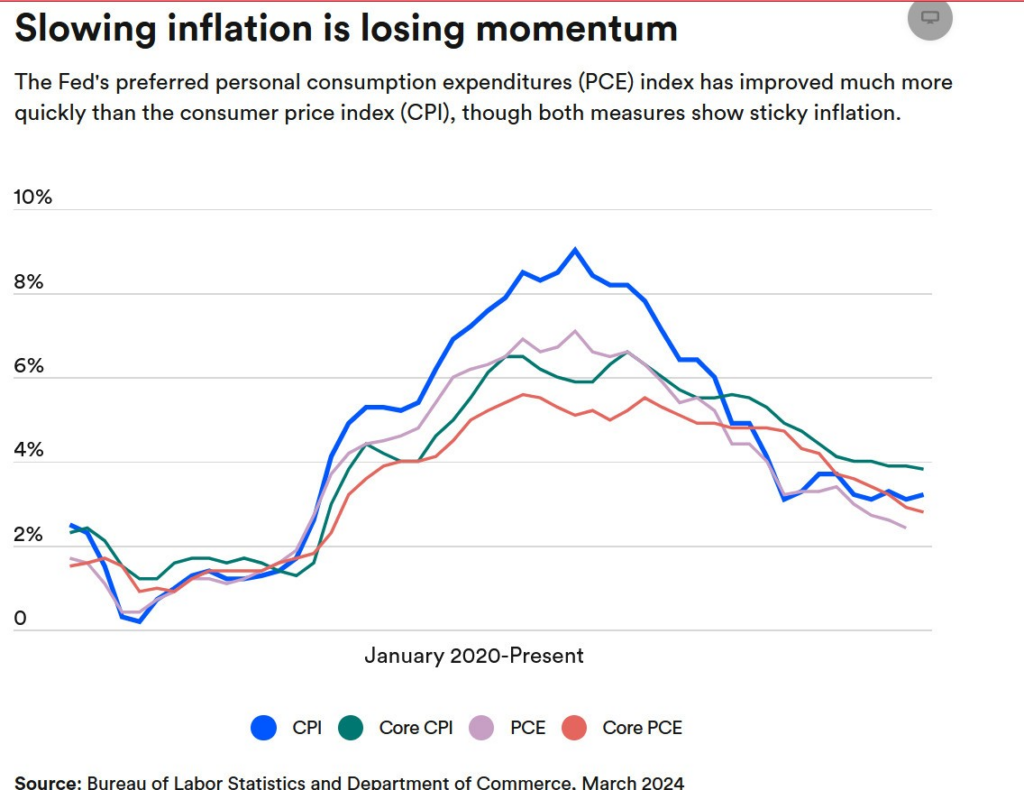

- Lạm phát không giảm chậm như giai đoạn trước, với số liệu CPI và CPI lõi tháng 2 vừa công bố.

- Người tiêu dùng nên tập trung vào việc trả nợ và cải thiện điểm tín dụng của mình, vì dự kiến lãi suất sẽ duy trì ở mức cao trong tương lai gần.

Xem phần 1 tại

Top 2: Các quan chức Fed sẽ cập nhật về số lần cắt giảm lãi suất thông qua dot plot?

Các quan chức Mỹ sẽ đồng thuận rằng loạt dữ liệu kinh tế tốt vừa qua nhấn mạnh sự thận trọng của họ với việc cắt giảm lãi suất. Tuy nhiên, Fed nhắm đến một chỉ số khác – chỉ số chi tiêu tiêu dùng cá nhân ưa thích (PCE) với sự cải thiện tốt.

Hãy hỏi chính Fed, và các quan chức có lẽ chưa bao giờ nói rằng đợt cắt giảm lãi suất sớm nhất là vào tháng 3. Tại cuộc họp báo sau cuộc họp của Fed, chính Chủ tịch Fed Jerome Powell nói rằng việc tăng lãi suất vào tháng 3 chưa được cân nhắc.

Ricardo De la O, giáo sư kinh tế tài chính và kinh doanh tại trường Đại học Nam California, cho biết:

Cho dù lạm phát là do cung hay cầu, tôi không nghĩ họ muốn mạo hiểm gặp phải một vấn đề rằng họ lại cắt giảm quá sớm. Nhược điểm của việc cắt giảm lãi suất là nổi bật và mặt tích cực của việc cắt giảm lãi suất cũng không rõ ràng.

Tuy nhiên, ngay cả sau khi chứng kiến một tháng lạm phát nóng hơn dự kiến, ông Powell cho biết trong phiên điều trần trước Quốc hội vào tháng 3 rằng các quan chức đã gần đạt được niềm tin cần thiết để bắt đầu cắt giảm lãi suất, ngay cả khi họ chưa đạt được mục tiêu đó.

Đà suy giảm của lạm phát rõ ràng đã chậm lại

Hiện tại, có vẻ như giới đầu đã điều chỉnh lại kì vọng của mình sau loạt dữ liệu kinh tế. Các nhà đầu tư hiện chỉ dự báo có 3 lần cắt giảm lãi suất trong năm sau khi dự kiến có tới 7 lần cắt giảm gần 2 tháng trước.

Nhưng câu hỏi quan trọng là liệu các quan chức Fed có giảm số lần cắt giảm lãi suất mà họ mong đợi hay không. Piegza chia sẻ bà sẽ không ngạc nhiên khi thấy sự phân tán rộng hơn có thể khiến dự báo trung bình của Fed giảm từ 3 lần cắt giảm trong năm xuống chỉ còn 2 lần.

Cung cấp cho những người theo dõi Fed thông tin họ đang tìm kiếm, các quan chức sẽ cập nhật dự đoán của họ về nền kinh tế và lãi suất của Hoa Kỳ cho đến năm 2026. McBride nói:

Các nhà đầu tư hy vọng có 7 lần cắt giảm lãi suất cũng kỳ vọng thu nhập của S&P 500 sẽ tăng 11%. Bạn sẽ không có được cả hai. Ý tưởng cắt giảm lãi suất 7 lần, bắt đầu ngay từ tháng 3, luôn có vẻ giống như một vùng đất được tưởng tượng ra.

Top 3: Fed có thể bắt đầu suy nghĩ lại liệu có thể đánh bại lạm phát mà không làm nền kinh tế chậm lại hay không

Ông Powell và các đồng sự đã bắt đầu chu kỳ thắt chặt nhanh nhất trong 40 năm với giả định rằng cần phải chấp nhận tăng trưởng giảm để giảm lạm phát. Tuy nhiên, tháng này qua tháng khác, lạm phát chậm lại, trong khi thị trường việc làm và tăng trưởng vẫn kiên cường.

Một năm trước, các quan chức Fed cho biết họ kỳ vọng nền kinh tế Mỹ sẽ tăng trưởng chỉ ở mức 0,4%. Thế nhưng, nền kinh tế Mỹ tăng trưởng vượt dự báo trong cả quý III và quý IV năm ngoái, nhờ chi tiêu tiêu dùng mạnh mẽ.

Các nhà kinh tế từ lâu đã cảnh báo rằng tăng trưởng có thể sẽ hạ nhiệt trong năm nay, khi người tiêu dùng gánh nhiều nợ hơn, rút tiền tiết kiệm thời kỳ đại dịch và cảm nhận được sức ép của lãi suất cao. Tuy nhiên, ngay cả công cụ theo dõi GDPNow của Fed Atlanta cũng ước tính rằng nền kinh tế Mỹ sẽ tăng trưởng 2,3% trong quý đầu tiên của năm.

De la O nói:

Điều này làm cho công việc ‘chờ xem’ của Fed trở nên dễ dàng hơn. Họ không phải chịu áp lực từ thị trường lao động yếu kém khiến họ phải cắt giảm lãi suất ngay bây giờ.

Thay đổi hoàn toàn các dự đoán của Fed vào tháng 12/2023

17 quan chức Fed dự kiến sẽ có ít nhất 1 lần cắt giảm lãi suất vào năm 2024

6 quan chức dự kiến 3 lần cắt giảm lãi suất

1 quan chức kì vọng Fed hạ lãi suất 6 lần.

Tỷ lệ thất nghiệp cuối năm: 4,1%

Lạm phát: 2,4%.

Tuy nhiên, lạm phát ổn định khiến Fed rơi vào tình trạng chờ đợi và không có lý do gì để tăng lãi suất theo cả hai hướng. Với việc cải thiện nguồn cung có thể giúp Fed thành công trong việc giảm lạm phát cho đến nay, chính sách tiền tệ có thể phải thực hiện thủ thuật này trong suốt chặng đường còn lại.

Piegza nói:

Trừ khi chúng ta thấy một sự hỗ trợ có ý nghĩa về lạm phát, chứ không chỉ là sự thiếu cải thiện, nếu không thì Fed sẽ đứng ngoài cuộc vô thời hạn.

Quyết định của Fed có ý nghĩa gì?

Lãi suất cao hơn trong thời gian dài hơn có nghĩa đây là thời điểm quan trọng để người tiêu dùng lập kế hoạch trả nợ, nỗ lực nâng cao điểm tín dụng và tìm nơi tốt nhất để gửi tiền mặt.

- Theo bảng xếp hạng mới nhất của Bankrate, thẻ chuyển số dư hiện đang mang đến cho người tiêu dùng cơ hội trả nợ với lãi suất phần trăm hàng năm (APR) giới thiệu 0% trong tối đa 21 tháng. Công cụ này có thể giúp bạn tăng tốc đáng kể kế hoạch trả nợ, một con đường quan trọng khi lãi suất thẻ tín dụng dao động ở mức cao kỷ lục kể từ mùa thu năm ngoái.

- Theo xếp hạng của Bankrate trong tháng 3, ngân hàng trực tuyến có năng suất cao nhất đang đưa ra mức lãi suất phần trăm hàng năm (APY) là 5,35%. Điều đó có nghĩa là thu nhập là 53,50USD trong một năm, nếu bạn chỉ gửi 1.000 đô la vào tài khoản của mình.

- Người tiêu dùng cũng có thể có nhiều thời gian hơn để sở hữu chứng chỉ tiền gửi (CD) dài hạn hơn. Lợi suất đã bắt đầu giảm xuống, mặc dù vẫn cao hơn bất kỳ thời điểm nào trong thập kỷ qua. Nếu bạn đã có từ ba đến sáu tháng tiết kiệm trong quỹ khẩn cấp, việc thêm CD kỳ hạn 2 năm hoặc 5 năm vào danh mục đầu tư của bạn có thể giúp bạn tiếp tục tận dụng một trong những lợi ích rõ ràng của lãi suất cao hơn. McBride nói:

Lãi suất tăng như đi thang máy nhưng lại giảm như đi thang bộ. Khoản nợ thẻ tín dụng mà bạn có – hãy tiếp tục trả nợ mạnh mẽ. Chi phí của khoản nợ đó sẽ không giảm sớm. Đừng đặt hy vọng vào lãi suất giảm để bảo lãnh cho bạn.

Giavang.net