Lạm phát tiếp tục giảm nhưng với tốc độ chậm dần cùng với sức mạnh bền bỉ của nền kinh tế Mỹ đã và đang khiến những người theo dõi hành động của Cục Dự trữ Liên bang nghĩ rằng Fed có thể làm tốt cả 2 việc trong năm 2024: cắt giảm lãi suất sâu mà không gây suy thoái.

Tuy nhiên, các quan chức thuộc Ủy ban Thị trường Mở Liên bang (FOMC) gần như chắc chắn sẽ dành buổi họp đầu tiên của năm để nhấn mạnh rằng, khi đề cập đến việc cắt giảm chi phí vay, họ không có lý do gì để vội vàng cả.

Việc hé lộ rằng các quan chức đã lập kế hoạch cho 3 lần cắt giảm lãi suất cho năm 2024 có thể là điều bất ngờ lớn nhất với thị trường trong những ngày cuối năm 2023. Điều này đã kích thích một xu hướng tăng lớn trên thị trường tài chính. Chỉ số S&P 500 kết thúc năm ngoái với mức tăng 24% và đã lập đỉnh kỉ lục 6 lần trong năm nay, trong khi lợi suất trái phiếu đã giảm từ mức cao nhất trong hơn một thập kỷ.

Theo đó, Lãi suất cố định 30 năm đã giảm hơn 0,25% kể từ cuộc họp tháng 12 của Fed, theo máy tính lãi suất của Bankrate, điều này có thể giảm hơn 1.000USD mỗi năm cho khoản trả tiền nhà của một hộ gia đình, Lãi suất trung bình trên hạn mức tín dụng vốn nhà (HELOC) cũng giảm gần 1%so với mức cao kỷ lục 10,12% từ tháng 11, khi một loạt các ưu đãi giới thiệu mới đổ vào thị trường.

Tuy nhiên, ngay sau chỉ 1 tuần, các nhà hoạch định chính sách của Fed đã cố gắng định hướng thị trường theo hướng khác. Và điều này đã khiến thị trường phải nhìn nhận khác. Hiện tại, các nhà đầu tư nhìn thấy Fed đã thay đổi kì vọng, mong đợi Fed hạ lãi suất lần đầu vào tháng 5 thay vì tháng 3, theo công cụ FedWatch của CME Group. Tuy nhiên, họ vẫn dự kiến rằng Fed sẽ giảm sâu lãi suất, hạ lãi suất tới 150 điểm cho tới hết tháng 12/2024. Điều này tương đương với 6 lần cắt giảm 0,25%.

Trừ khi có sự suy thoái kinh tế lớn, các chuyên gia cho biết khả năng xảy ra điều này là không lớn. Lạm phát đang di chuyển đúng hướng, nhưng vẫn cao hơn mục tiêu 2% của Fed. Trong khi đó, chi tiêu của người tiêu dùng và tăng trưởng trong những tháng cuối năm 2023 mạnh hơn dự kiến.

Hãy giữ kỳ vọng của bạn trong tầm kiểm soát vì chúng ta không ở thời điểm mà Fed buộc phải cắt lãi suất. Ngay cả khi họ làm như vậy, những lần hạ lãi suất này có lẽ sẽ nhỏ hơn so với sự những lần tăng mà chúng ta đã thấy trong vài năm qua.

Greg McBride, CFA | Chuyên gia tài chính của BankrateDưới đây là 3 câu hỏi quan trọng nhất mà các quan chức trong FOMC phải đối mặt khi họ bắt đầu cuộc họp thiết lập lãi suất vào ngày 30-31/1.

1. Chủ tịch Fed Jerome Powell sẽ nói gì về việc cắt giảm lãi suất vào năm 2024?

Các nhà hoạch định chính sách dự kiến sẽ giữ nguyên lãi suất trong cuộc họp tuần này. Họ cũng không có kế hoạch sửa đổi các dự đoán kinh tế của họ về lãi suất, tăng trưởng, việc làm và lạm phát trong những năm tới. Hầu hết sự tập trung sẽ đặt vào thông tin mà Chủ tịch Fed Jerome Powell chia sẻ tại cuộc họp sau cuộc họp của Fed.

Cuộc họp đầu tiên của năm mới cũng đánh dấu thời điểm mà một nhóm của các Thống đốc ngân hàng Fed khu vực quay trở lại: Loretta Mester của Fed Cleveland, Thomas Barkin của Fed Richmond, Raphael Bostic của Fed Atlanta và Mary Daly của San Francisco.

Đó là những quan chức theo định hướng diều hâu, họ đều khá đồng thuận việc đẩy lùi lịch trình cắt giảm lãi suất. Daly từng nói rằng sẽ là “quá sớm” để nghĩ rằng việc cắt giảm lãi suất đang đến gần trong một cuộc phỏng vấn trên Fox Business vào ngày 19/1. Bostic nói với các doanh nhân tại Atlanta một ngày trước đó rằng ông kỳ vọng các nhà hoạch định chính sách sẽ bắt đầu cắt giảm lãi suất trong quý III. Và chỉ vài giờ sau khi Cơ quan Thống kê Lao động cho thấy lạm phát tiêu dùng cao hơn dự kiến trong tháng 12, Mester bày tỏ tháng 3 là quá sớm để cắt giảm lãi suất. Bà nói:

Còn nhiều công việc phải làm, và công việc đó sẽ đòi hỏi chính sách hạn chế.

Lạm phát tăng 3,4% so với cùng kỳ năm trước vào tháng 12, giảm từ mức đỉnh ấn tượng 9,1% vào tháng 6/2022, nhưng tăng tốc mạnh nhất trong 3 tháng, theo chỉ số giá tiêu dùng (CPI) của Bộ thống kê lao động. Loại trừ các yếu tố thức phẩm và năng lượng dễ biến động, lạm phát lõi tăng 3,9% so với cùng kỳ năm trước, nhanh hơn so với mức 3,8% mà hầu hết các nhà kinh tế dự kiến.

Chỉ số lạm phát ưa thích của Fed – chỉ số Chi tiêu tiêu dùng cá nhân PCE – đã cho thấy sự cải thiện nhanh hơn. PCE tăng 2,6% so với cùng kỳ năm trước vào tháng 12, trong khi PCE lõi tăng 2,9%, mức thấp nhất kể từ tháng 3/2021.

Số liệu lần đầu về tăng trưởng trong quý IV năm 2023 đang ngụ ý về việc nền kinh tế Mỹ hạ cánh mềm. Chi tiêu của người tiêu dùng – động cơ của sự tăng trưởng kinh tế – đã tăng 2,8% khi lạm phát lõi khớp với mục tiêu 2% của Fed trong 2 quý liên tiếp. Steve Rick, chuyên gia kinh tế hàng đầu tại TruStage, đánh giá:

Dù có sự tăng trưởng kinh tế mạnh mẽ, mục tiêu của cuộc chiến chống lại lạm phát bùng nổ đang được thực hiện từ góc độ của Fed. Tôi lạc quan khi tăng trưởng kinh tế vẫn tích cực và lạm phát sẽ giảm.

2. Lạm phát đang giảm – nhưng câu chuyện đó có kéo dài trong bối cảnh nền kinh tế vẫn mạnh mẽ?

Các quan chức của Fed có thể cắt giảm lãi suất trước khi lạm phát chính thức đạt 2%. Một phần của điều đó là bởi vì lãi suất ảnh hưởng mạnh mẽ hơn đối với nền kinh tế một khi lạm phát giảm, phản ánh chi phí thực sự của tiền. Sal Guatieri, kinh tế trưởng cấp cao và giám đốc tại BMO Capital Markets nhấn mạnh:

Fed, bằng cách không làm gì, đang điều hành chính sách hiệu quả. Ở một thời điểm nào đó, họ phải cắt lãi suất chính sách để ngăn lãi suất thực sự tăng cao và nguy cơ rơi vào suy thoái.

Các quan chức vẫn chưa biết lạm phát sẽ phải giảm xuống mức nào trước khi họ cảm thấy thoải mái cắt lãi suất – một câu hỏi mà chính ông Powell không thể tránh được sẽ phải trả lời tại họp báo.

Fed có thể cảm thấy an toàn khi theo dõi lạm phát với PCE lõi đạt 3%, các nhà kinh tế cho biết trong cuộc thăm dò Chỉ số Kinh tế của Bankrate. Yelena Maleyev của công ty kiểm toán lớn KPMG dự kiến lạm phát sẽ về mức đó vào tháng 5/2024 – nhưng thực tế là lạm phát lõi đạt mức đó vào tháng trước.

Các quan chức cũng có thể muốn lạm phát chậm hơn trước khi nó trở nên thuyết phục hơn. “Nhiều” quan chức của Fed tin rằng việc cải thiện chuỗi cung ứng và sự gia tăng của lực lượng lao động có thể không còn ảnh hưởng nhiều đối với lạm phát trong tương lai, theo các biên bản cuộc họp tháng 12 của Fed. Giờ đây, lãi suất hạn chế phải đóng một vai trò “trung tâm”.

3. Fed liệu có hạ lãi suất nhanh chóng trong kịch bản hạ cánh mềm?

Lần này, y tưởng về việc Fed theo dõi lạm phát đi xuống và cắt lãi suất một cách từ từ rất khác biệt so với hai chu kỳ cắt giảm lãi suất trước đó. Sau cuộc khủng hoảng tài chính năm 2008 và đại dịch coronavirus năm 2020, các quan chức đã cắt giảm lãi suất một cách mạnh mẽ và quyết liệt.

Lần này, tỷ lệ thất nghiệp đã duy trì ở mức thấp lịch sử, tăng trưởng mạnh mẽ và người tiêu dùng đang nhìn xa hơn với lãi suất cao hơn, lạm phát và sự trở lại của việc trả tiền học phí. Thống đốc Fed Christopher Waller từng nói trong bài phát biểu vào ngày 16/1 tại Brookings Institution ở Washington, D.C. như sau:

Với hoạt động kinh tế và thị trường lao động đang trong tình trạng tốt và lạm phát đang giảm dần về 2%, tôi không thấy lý do nào để hành động quyết liệt hoặc cắt giảm lãi suất nhanh chóng như trong quá khứ. Hy vọng của tôi là các bản sửa đổi xác nhận sự tiến bộ mà chúng tôi đã thấy, nhưng chính sách tốt được xây dựng dựa trên dữ liệu và không phải là niềm hy vọng.

Lịch sử cho biết các quan chức có lý do để thận trọng. Fed không muốn một sự lặp lại của các chính sách tạm dừng và tăng tiếp lãi suất trong thập kỷ 1970 khiến lạm phát trở nên tồi tệ đến mức Chủ tịch Paul Volcker tự mình gây ra một cuộc suy thoái.

Các quan chức đã nói rằng họ sẽ có xu hướng hạ lãi suáta nhanh hơn so với dự kiến hiện tại nếu lạm phát giảm nhanh hơn. Tuy nhiên, Chủ tịch Bostic Fed Atlanta nói rằng “kết quả tồi tệ nhất” đối với Fed sẽ là nếu họ phải tăng lãi suất lại sau khi đã cắt giảm chúng vì lạm phát tăng trở lại.

Guatieri nhấn mạnh:

Fed không muốn thấy rủi ro bằng cách hạ lãi suất sớm. Họ có thể mất rất nhiều uy tín trong cuộc chiến kiểm soát lạm phát. Fed cần giữ cho mình thế an toàn.

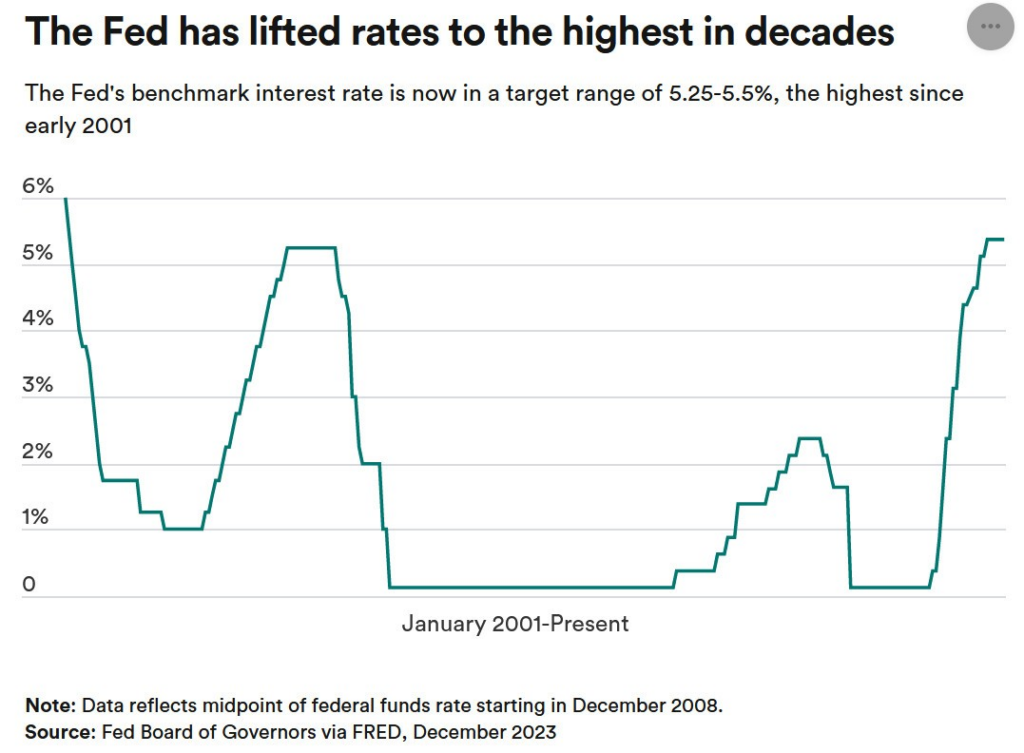

Một sự khác biệt quan trọng khác về đợt hạ lãi suất tiềm năng trong năm 2024: Nới lỏng tiền tệ nhưng sẽ không kích thích sự tăng trưởng kinh tế. Ngay cả khi Fed cắt giảm lãi suất, lãi suất cơ bản quan trọng của họ sẽ vẫn giữ nguyên như trước đây – tiếp tục làm giảm nhu cầu. Dự báo lãi suất của Bankrate cho năm 2024 chỉ cho thấy sự giảm nhẹ về giá trị của việc vay tiền, với lãi suất cho vay có khả năng vẫn là mức cao nhất trong hơn một thập kỷ.

Các quan chức cũng chắc chắn sẽ để ngỏ định hướng tiền tệ. Trước cuộc họp tháng 3 tới của họ, các quan chức sẽ được xem xét lại chỉ số lạm phát ưa thích của họ, cùng với hai báo cáo việc làm và CPI. Guatieri lập luận:

Fed cần thấy có bằng chứng rằng, khi lạm phát đang hướng về mục tiêu, họ sẽ duy trì mục tiêu đó. Kinh tế sẽ tăng trở lại sớm trong năm nay không? Nếu thế, Fed trở nên một chút bất an về tính bền vững của lạm phát thấp hơn.

Kết luận

Với lãi suất vẫn duy trì ở mức cao, người tiêu dùng Mỹ nên ưu tiên thanh toán bất kỳ khoản nợ có chi phí cao nào. Hãy tìm kiếm các ưu đãi chuyển số dư lãi suất 0% và lập kế hoạch thanh toán nợ thẻ tín dụng của bạn để tăng tốc quá trình trả nợ thẻ tín dụng của bạn, McBride cho biết.

Trong khi đó, hãy xem xét việc chuyển đội lại thành nợ cố định – hoặc một khoản vay mới có lãi suất cố định thấp hơn nếu tín dụng của bạn đã được cải thiện.

Không có gì trong nền kinh tế cho thấy sự cấp bách trong việc cắt giảm lãi suất. Thị trường chứng khoán đang ở mức cao kỷ lục, các chênh lệch lãi suất trái phiếu vẫn ở mức rất thấp – điều này được cho là ”Lãi suất cao hơn trong khoảng thời gian dài hơn”, không phải là một giai đoạn hạ sâu lãi suất.

Chỉ còn ít giờ nữa là chúng ta sẽ biết được kết quả cuộc họp tháng 1 của Fed. Ông Powell sẽ đứng trước 3 câu hỏi quan trọng về định hướng chính sách tiền tệ như chúng tôi đã phân tích ở trên. Thái độ của ông cùng ngôn từ của ông sẽ là kim chỉ nam cho thị trường, nếu ôn hòa – chứng khoán – vàng, dầu tăng mạnh. Nếu ông Powell đánh giá cao kịch bản hạ cánh mềm, USD và Lợi suất sẽ tăng còn các tài sản khác thì chịu rủi ro lớn.

Giavang.net