(GVNET) Tại sao dự báo kinh tế của Fed lại quan trọng hơn dự báo lãi suất trong cuộc họp FOMC Mỹ tháng 9 hôm nay?

Cục Dự trữ Liên bang dự kiến sẽ công bố một phiên bản khác của dự báo về tăng trưởng, lạm phát và — quan trọng nhất — hướng đi của lãi suất quỹ Fed. Đôi khi, thị trường coi biểu đồ chấm dotplot là dịnh hướng/hướng dẫn về những gì FOMC sẽ làm tại các cuộc họp trong tương lai và tại FOMC vào tháng 9, biểu đồ chấm sẽ có giá trị hơn rất nhiều do chỉ còn 2 cuộc họp nữa trong năm. Điều đó có nghĩa là đây là cơ hội để dự đoán những gì sẽ diễn ra tại các cuộc họp vào tháng 11 và tháng 12.

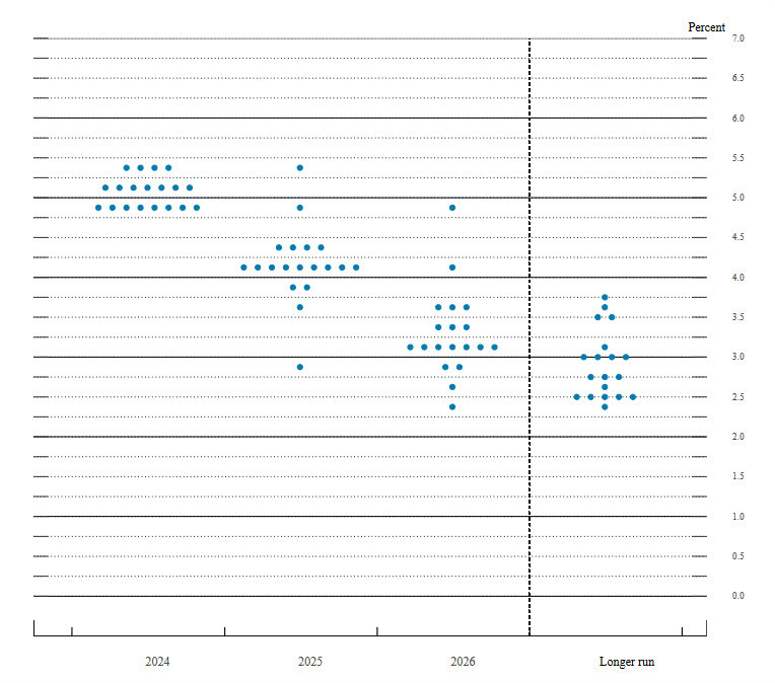

Cái bẫy ở đây là gì? Vâng, chúng ta không cần phải nhìn xa hơn bộ dự báo quý gần đây nhất, được công bố vào ngày 12/6. Biểu đồ chấm đó chỉ cho thấy một lần tăng lãi suất trong năm nay ở mức trung bình so với 2 lần tăng trước đó. Đó là một bước ngoặt diều hâu đã làm rung chuyển thị trường.

Biểu đồ chấm tháng 6 năm 2024

Vấn đề rất rõ ràng. Fed sẽ cắt giảm 25 bps hoặc (nhiều khả năng hơn) 50 bps vào ngày 18/9 và chắc chắn sẽ tiếp tục cắt giảm cho đến hết năm. Điều đó có nghĩa là sẽ có ít nhất 75 bps điểm cắt giảm và thị trường đang định giá 117 bps nới lỏng.

Thông điệp từ biểu đồ dấu chấm là rất rõ ràng.

Lịch sử cho thấy phần lớn câu chuyện tương tự. Trong giai đoạn 2014-2019, Fed liên tục ước tính quá cao lãi suất trong biểu đồ chấm. Điều đó đã bị đảo ngược sau đại dịch khi họ đánh giá thấp lãi suất. Chúng ta có thể đã quay trở lại giai đoạn trước đại dịch với lãi suất thấp và lạm phát thấp nhưng một số người có thể không đồng ý. Dù bằng cách nào, thông điệp lịch sử là Fed có khả năng đang đánh giá thấp quy mô của chu kỳ mà họ đang trải qua, hiện tại là chu kỳ cắt giảm lãi suất.

Vậy thì một bất ngờ diều hâu sẽ là nếu Fed cắt giảm 25 điểm cơ bản và báo hiệu 75 điểm cơ bản trong năm nay. Điều đó có nghĩa là thị trường cần định giá 117 điểm cơ bản nới lỏng trong năm nay và 245 điểm cơ bản trong năm tới không? Không hẳn vậy và điều đó đặc biệt đúng nếu Chủ tịch Powell nói rằng Fed sẽ làm nhiều hơn nếu họ thấy bất kỳ sự suy giảm nào.

Hãy nhớ điều này từ Jackson Hole.

Còn nếu họ cắt giảm 50 điểm cơ bản và báo hiệu 125 điểm cơ bản trong năm nay thì sao? Loại thông điệp đó thực sự sẽ đi ngược lại lịch sử vì nó sẽ ôn hòa hơn đáng kể so với thị trường.

Xa hơn, thị trường khó thấy đặt cược lãi suất giảm 245 điểm trong 12 tháng tới. Ngay cả khi ít hơn đáng kể cũng không đáng ngạc nhiên (mặc dù có thể sẽ gây ra phản ứng của thị trường).

Điều thực sự quan trọng trong biểu đồ chấm

Đơn giản là, đó là các dự báo. Williams của Fed đã lập luận về điều này trong tháng qua khi ông lưu ý rằng tỷ lệ thất nghiệp của Hoa Kỳ cao hơn đáng kể (4,2%) so với biểu đồ chấm:

- Tăng trưởng GDP trung bình năm 2024 +2,1 so với +2,1% trước đó

- GDP năm 2025 +2,0% so với +2,0% trước đó

- Tỷ lệ thất nghiệp năm 2024 4,0% so với 4,0% trước đó

- Tỷ lệ thất nghiệp năm 2025 4,2% so với 4,1% trước đó

- Lạm phát PCE năm 2024 2,6% so với 2,4% trước đó

- Lạm phát PCE năm 2025 2,8% so với 2,6% trước đó

- PCE cốt lõi năm 2024 2,8% so với 2,6% trước đó

- PCE cốt lõi năm 2025 2,3% so với 2,2% trước đó

- Lạm phát cũng đang trên đà giảm xuống dưới các mức đó.

Vậy nên điều chúng ta sẽ theo dõi trong dự báo của Fed không phải là dấu chấm mà là dự báo về tình trạng thất nghiệp và lạm phát. Nếu chúng ta có một chỗ tại cuộc họp báo của FOMC, chúng ta cũng sẽ hỏi Powell rằng các nhà hoạch định chính sách sẽ phản ứng thế nào nếu/khi rõ ràng là những dự báo đó không có cơ sở.

Giavang.net