(GVNET) Tóm tắt

- Chỉ số Đô la Mỹ (DXY) đảo ngược xu hướng tăng hàng tuần gần đây.

- Quan điểm ôn hòa của ông Powell ở Sintra đã thổi bùng ngọn lửa cắt giảm lãi suất vào tháng 9.

- Phiên điều trần bán niên của Chủ tịch Powell và chỉ số CPI của Mỹ là tiêu điểm chú ý

USD: Sự điều chỉnh cần thiết

Tất cả những gì đi lên cuối cùng cũng phải đi xuống. Do đó, Đồng bạc xanh đã cảm nhận được tác động của lực hấp dẫn trên thị trường ngoại hối trong tuần qua, trải nghiệm trạng thái bán tháo mạnh sau khi đạt mức cao nhất trong nhiều tuần trên kháng cự 106,00 của Chỉ số USD (DXY). Chỉ số này so sánh hiệu suất của Đô la Mỹ (USD) với rổ 6 loại tiền tệ chính (Euro, Yên Nhật, Franc Thụy Sĩ, Đô la Canada, Bảng Anh và Krona Thụy Điển).

DXY lần đầu kết thúc tuần trong nến đỏ sau 4 tuần tăng liên tiếp.

Fed và các ngân hàng trung ương duy trì các chính sách tiền tệ khác nhau

Sự thoái lui rõ rệt của chỉ số DXY trong vài ngày qua chủ yếu là do các nhà đầu tư đánh giá lại việc Cục Dự trữ Liên bang (Fed) có thể cắt giảm lãi suất sớm hơn dự đoán trước đó.

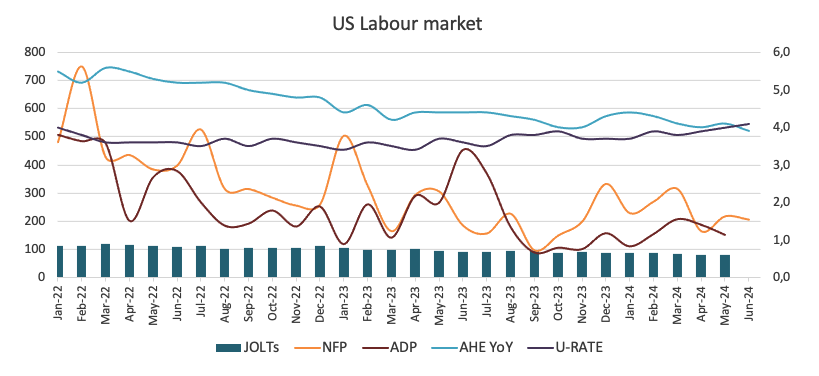

Những điều trên chủ yếu được củng cố bởi các báo cáo kinh tế đáng thất vọng, với trọng tâm là thị trường lao động và thứ hai là lĩnh vực dịch vụ. Bảng lương phi nông nghiệp của Hoa Kỳ tháng 6 cho thấy nền kinh tế đã tạo thêm nhiều việc làm hơn ước tính ban đầu vào tháng 6 (+206 nghìn), nhưng Tỷ lệ thất nghiệp tăng cao trong tháng thứ ba liên tiếp, hiện đạt 4,1%.

Trong số các ngân hàng trung ương G10, Ngân hàng Trung ương Châu Âu (ECB) đgiảm lãi suất 25 bps vào đầu tháng 6, mặc dù ngân hàng này vẫn duy trì sự không chắc chắn xung quanh việc cắt giảm lãi suất thêm có thể xảy ra vào cuối năm nay. Đáng chú ý nhất, Ngân hàng Quốc gia Thụy Sĩ (SNB) đã gây ngạc nhiên cho thị trường khi cắt giảm thêm 25 điểm cơ bản vào ngày 20/6, trong khi Ngân hàng Anh (BoE) giữ nguyên lãi suất chính sách trong cùng ngày. Tương tự, Ngân hàng Nhật Bản (BoJ) đã đưa ra thông điệp ôn hòa vào ngày 14/6. Ngược lại, Ngân hàng Dự trữ Úc (RBA) được cho là sẽ bắt đầu chu kỳ nới lỏng vào nửa cuối năm 2025.

Câu hỏi về việc Fed sẽ hạ lãi suất 1 hay 2 lần trong năm vẫn còn nguyên

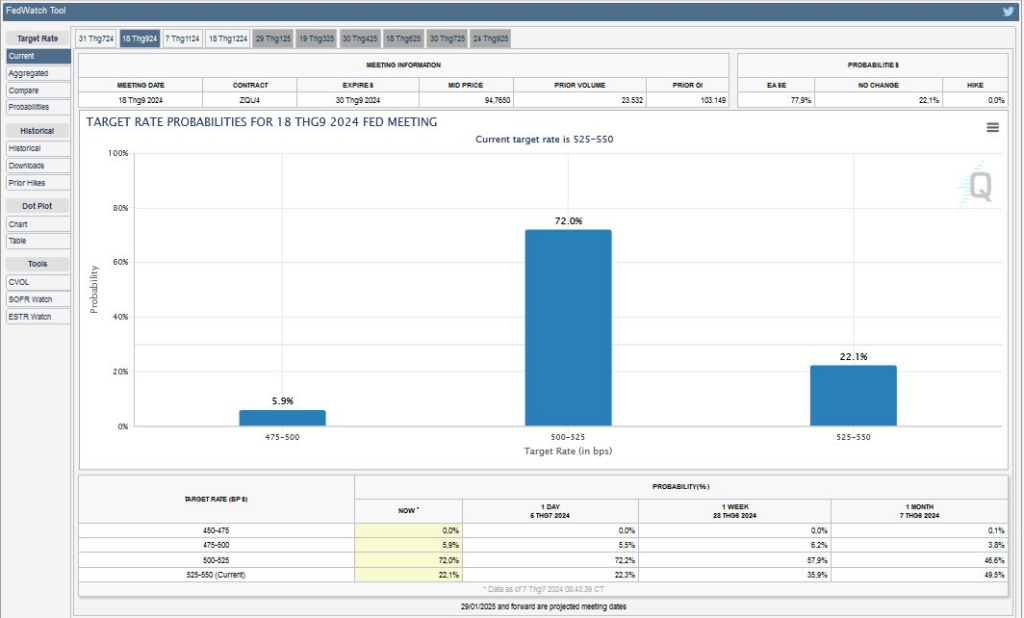

Áp lực giảm phát trở lại, được biểu thị bằng Chỉ số giá tiêu dùng (CPI) và Chi tiêu tiêu dùng cá nhân (PCE) của Hoa Kỳ, cùng với sự suy giảm gần đây trong các lĩnh vực quan trọng như thị trường lao động và lĩnh vực dịch vụ, dường như đã khiến những người tham gia thị trường dự đoán Fed cắt giảm lãi suất 2 lần trong năm nay, nhiều khả năng là vào tháng 9 và tháng 12.

Tuy nhiên, theo biên bản cuộc họp tháng 6 của FOMC, Fed chỉ có khả năng hạ lãi suất 1 lần trong năm nay.

Theo Công cụ FedWatch của CME Group, có khoảng gần 80% khả năng lãi suất sẽ giảm tại cuộc họp ngày 18/9 và gần 96% khả năng lãi suất sẽ thấp hơn vào cuối năm nay.

Cũng góp phần vào sự sụt giảm hàng tuần của Đô la Mỹ là sự thiếu đồng thuận từ các quan chức Fed, những người có nhận xét gần giống với những gì thị trường đã hiểu, cụ thể là Fed cần thêm thời gian để đánh giá rằng lạm phát đang tiến tới mục tiêu 2% một cách thuyết phục.

Thế nhưng, giọng điệu ôn hòa của Chủ tịch Fed Jerome Powell khi ông tham gia Diễn đàn ECB ở Sintra (Bồ Đào Nha) đã khiến đồng bạc xanh mất lực tăng. Tại đây, ông dự đoán lạm phát sẽ giảm xuống vào năm tới, có khả năng đạt mức từ trung bình đến thấp vào giữa năm 2025 và có thể đạt 2% vào cuối năm sau. Chủ tịch Powell cũng bày tỏ niềm tin rằng nền kinh tế trong nước đang tiến gần đến điểm có sự cân bằng giữa chính sách tiền tệ giữa mục tiêu toàn dụng lao động và ổn định giá cả của Fed. Ngoài ra, ông chỉ ra rằng ngân hàng vẫn cần thêm dữ liệu trước khi cắt giảm lãi suất để đảm bảo rằng chỉ số lạm phát yếu hơn gần đây phản ánh chính xác áp lực giá cơ bản.

Đầu tuần, Chủ tịch Ngân hàng Dự trữ Liên bang New York John Williams (cử tri thường trực) tuyên bố ông tiếp tục tin rằng áp lực giá đang giảm nhẹ trở lại mức mà ngân hàng trung ương nhắm tới.

Cùng quan điểm với đồng nghiệp, Chủ tịch Ngân hàng Dự trữ Liên bang Chicago Austan Goolsbee (cử tri năm 2024) nhận xét ông nhìn thấy một số “dấu hiệu cảnh báo” về sự suy yếu của nền kinh tế. Ông nói thêm rằng mục tiêu của Fed là giảm lạm phát mà không gây căng thẳng cho thị trường lao động.

Lợi suất của Mỹ song hành với sự thoái lui của Đô la Mỹ

Đồng bạc xanh đã bắt đầu tháng 7 trong thế phòng thủ, lợi suất trái phiếu Mỹ dường như ngầm ý cho câu chuyện Fed có thể bắt đầu giảm lãi suất sớm hơn dự kiến của Ủy ban.

Thế nhưng quan điểm của thị trường về việc cắt giảm lãi suất bị thách thức bởi thái độ diều hâu của Fed

Các bình luận của quan chức Fed khá kiên trì, mặc dù lặp đi lặp lại, ủng hộ sự kiên nhẫn hơn và cần nhiều bằng chứng nữa về con đường lạm phát hướng tới mục tiêu của Fed vẫn duy trì hướng đi xung đột với niềm tin của thị trường về hai lần cắt giảm lãi suất vào cuối năm nay.

Trong khi đó, xu hướng mang tính xây dựng đối với đồng Đô la dường như được củng cố bởi sự đồng thuận giữa các quan chức Fed; do đó, khả năng tiền tệ tăng thêm vẫn còn trong dài hạn. Và chắc chắn rằng bạn không thể đánh bại các ngân hàng trung ương…

Trong tương lai, gần như không có khả năng xảy ra sự thay đổi giọng điệu trong phiên điều trần nửa năm sắp tới của Chủ tịch Powell, điều này sẽ khiến Đồng bạc xanh dễ bị tổn thương và có nguy cơ bị thoái lui sâu hơn.

Các sự kiện trong tuần thứ hai của tháng 7

Tuần này sẽ có phiên điều trần bán niên của Powell vào thứ Ba và thứ Tư, trong khi việc công bố số liệu lạm phát trong tháng 6 thông qua Chỉ số giá tiêu dùng (CPI) cũng sẽ là mối quan tâm hàng đầu của các nhà đầu tư vào thứ Năm.

Chỉ số DXY: Góc nhìn kĩ thuật

DXY dự kiến sẽ duy trì triển vọng tăng giá khi giao dịch trên đường SMA 200 ngày.

Tuy nhiên, nếu chỉ số tăng lên trên mức cao nhất tháng 6 là 106,13 (26/6), nó có thể chạm đỉnh năm 2024 là 106,51 (16/4). Sau khi vượt qua vùng này, DXY có thể sẽ đạt mức cao nhất tháng 11 là 107,11 (ngày 1/11) trước khi đạt mức cao nhất năm 2023 là 107,34 (ngày 3/10).

Mặt khác, SMA 200 ngày quan trọng ở mức 104,49 là hỗ trợ mạnh trước mức thấp nhất trong tháng 6 là 103,99 (ngày 4/6). Áp lực bán sau đó có thể đẩy DXY về mức thấp hàng tuần 103,88 (ngày 9/4), trước khi tiếp cận đáy tháng 3 là 102,35 (ngày 8/3) và mức đáy tháng 12 là 100,61 (28/12). Vùng tâm lí 100 sau đó sẽ cực kì thu hút sự quan tâm của nhà đầu tư.

Kết luận

Nhìn chung, với thái độ có phần diều hâu hơn các đồng nghiệp, Ngân hàng trung ương Mỹ dự kiến sẽ vẫn tạo động lực cho đồng USD. Chỉ số DXY đang trong xu hướng dài hạn khi trên MA 200 ngày cho thấy vị thế đồng tiền hàng đầu của nó vẫn được hỗ trợ. Trong bối cảnh Lạm phát Mỹ sắp được công bố, phiên điều trần bán niên của ông Powell, vàng – USD vẫn sẽ giằng co và chỉ khi mọi chuyện ngã ngũ, xu hướng thị trường mới có thể rõ ràng hơn.

Giavang.net