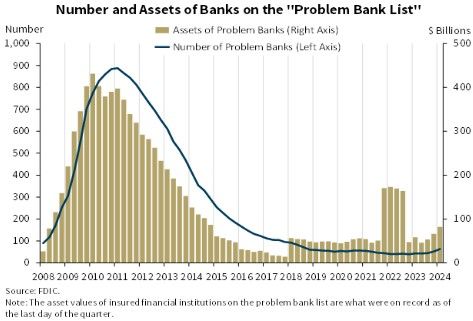

(GVNET) Các nhà đầu tư ở Hoa Kỳ đã bắt đầu nghiêm túc đánh giá lại quan điểm của họ về Bitcoin (BTC) và vàng sau khi báo cáo hàng quý từ Tập đoàn Bảo hiểm Tiền gửi Liên bang (FDIC) tiết lộ ít nhất 63 ngân hàng đang trên bờ vực mất khả năng thanh toán trong quý đầu tiên của năm 2024. Con số này tăng đáng kể so với mức 52 ngân hàng trong “Danh sách ngân hàng có vấn đề” trong quý IV năm 2023.

FDIC cho biết:

Số lượng ngân hàng nằm trong Danh sách ngân hàng có vấn đề, những ngân hàng có xếp hạng tổng hợp CAMELS là ‘4’ hoặc ‘5’, đã tăng từ 52 trong quý IV năm 2023 lên 63 trong quý I năm 2024. Số lượng ngân hàng có vấn đề chiếm 1,4% tổng số ngân hàng, nằm trong phạm vi bình thường trong thời kỳ không khủng hoảng từ 1 đến 2% tổng số ngân hàng. Tổng tài sản do các ngân hàng có vấn đề nắm giữ đã tăng 15,8 tỷ USD lên 82,1 tỷ USD trong quý.

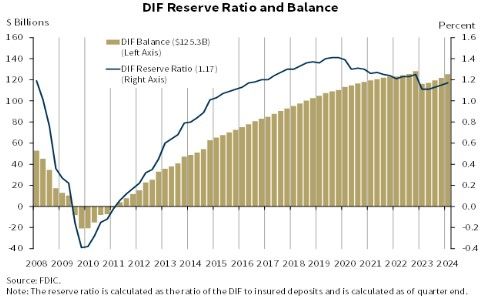

Số lượng ngân hàng có vấn đề, kết hợp với tỷ lệ dự trữ thấp, là mối lo ngại chính đối với các nhà đầu tư có tài khoản ngân hàng lớn, vì bất kỳ đợt bùng phát kinh tế lớn nào cũng có thể dễ dàng xóa sổ Quỹ Bảo hiểm Tiền gửi (DIF). Báo cáo cho biết:

Số dư DIF là 125,3 tỷ USD vào ngày 31/3, tăng 3,5 tỷ USD so với cuối quý IV. Tiền gửi được bảo hiểm tăng 1,1%, bằng khoảng một nửa mức tăng trưởng điển hình trong quý đầu tiên. Tỷ lệ dự trữ, hay số dư quỹ so với tiền gửi được bảo hiểm, tăng hai điểm cơ bản lên 1,17%. Tỷ lệ dự trữ hiện đang trên đà đạt được tỷ lệ dự trữ tối thiểu 1,35% trước thời hạn theo luật định là ngày 30/9/2028.

Mặc dù về mặt pháp lý, DIF chỉ được yêu cầu phải có tỷ lệ dự trữ tối thiểu là 1,35%, nhưng việc đạt được mục tiêu đó sẽ không có tác dụng gì trong mắt các nhà đầu tư vì quỹ này không có cách nào có thể bù đắp khoản lỗ ngay cả khi xảy ra một vụ phá sản ngân hàng nhỏ.

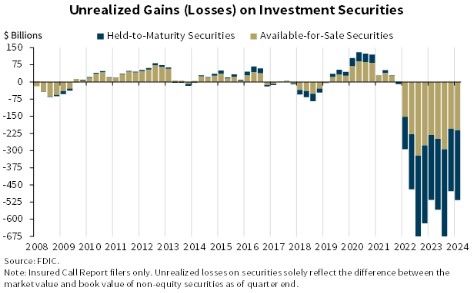

Báo cáo cũng cho thấy các ngân hàng đang gánh khoản lỗ chưa thực hiện trị giá 517 tỷ USD, tăng 39 tỷ USD so với quý trước.

FDIC cho biết:

Các khoản lỗ chưa thực hiện cao hơn đối với chứng khoán đảm bảo bằng thế chấp nhà ở, do lãi suất thế chấp cao hơn trong quý đầu tiên, đã thúc đẩy mức tăng chung. Đây là quý thứ 9 liên tiếp có khoản lỗ chưa thực hiện cao bất thường kể từ khi Cục Dự trữ Liên bang bắt đầu tăng lãi suất vào quý I năm 2022.

Các nhà đầu tư đã theo dõi chặt chẽ sức khỏe của ngành ngân hàng kể từ tháng 3/2023, và sự sụp đổ đột ngột của Ngân hàng Thung lũng Silicon, việc thanh lý Ngân hàng Silvergate và Ngân hàng Signature bị cơ quan quản lý New York buộc phải đóng cửa hoạt động.

Để ngăn chặn sự lây lan lan rộng, Cục Dự trữ Liên bang đã tạo ra Chương trình tài trợ có kỳ hạn ngân hàng, cung cấp các khoản vay ngân hàng lên đến một năm để đổi lấy việc đăng “tài sản đủ điều kiện” làm tài sản thế chấp. Chương trình cấp vốn có kỳ hạn ngân hàng đã ngừng nhận đơn xin vay mới vào ngày 11/3 vừa qua và căng thẳng đối với các ngân hàng đã bắt đầu tăng cao, khiến nhiều nhà đầu tư tìm kiếm những nơi an toàn hơn để cất giữ tài sản của họ.

Một khía cạnh khác được báo cáo nhấn mạnh là những khó khăn mà người tiêu dùng phải đối mặt trong quý đầu tiên của năm 2024. FDIC cho biết:

Được thúc đẩy bởi khoản ghi giảm trên thẻ tín dụng, tỷ lệ xóa nợ ròng hàng quý của ngành vẫn ở mức 0,65% trong quý thứ hai liên tiếp, cao hơn 24 điểm cơ bản so với tỷ lệ của năm trước. Tỷ lệ hoàn trả ròng hiện tại cao hơn 17 điểm cơ bản so với mức trung bình trước đại dịch. Tỷ lệ tính phí ròng của thẻ tín dụng là tỷ lệ cao nhất kể từ quý 3 năm 2011.

Vàng – điểm đến lí tưởng của dòng tiền

Bất chấp sự phục hồi của vàng lên mức cao kỷ lục mới, các nhà đầu tư được cho là đang chuyển vốn sang tài sản không mang lại lãi suất này như một cách để chống lạm phát cao.

Báo cáo cho biết:

Sự chuyển đổi từ tiền gửi không lãi sang tiền gửi chịu lãi vẫn tiếp tục, khi tiền gửi chịu bảo hiểm tăng 1,7% so với quý trước và tiền gửi không chịu lãi giảm trong quý thứ tám liên tiếp. Số tiền gửi không có bảo hiểm ước tính đã tăng 63 tỷ USD trong quý, đánh dấu mức tăng đầu tiên được báo cáo kể từ quý IV năm 2021.

Báo cáo kết luận rằng “ngành ngân hàng tiếp tục cho thấy khả năng phục hồi trong quý đầu tiên”, nhưng “vẫn phải đối mặt với rủi ro suy thoái đáng kể do ảnh hưởng liên tục của lạm phát, biến động lãi suất thị trường và bất ổn địa chính trị”. FDIC cảnh báo:

Những vấn đề này có thể gây ra những thách thức về chất lượng tín dụng, thu nhập và thanh khoản cho ngành. Ngoài ra, sự suy giảm trong một số danh mục cho vay, đặc biệt là tài sản văn phòng và các khoản vay bằng thẻ tín dụng, vẫn cần được giám sát. Những vấn đề này, cùng với áp lực tài trợ và ký quỹ, sẽ vẫn là vấn đề được FDIC giám sát liên tục.

Giavang.net